精密连接器生产厂商排行榜:全球及中国领先企业深度解析

精密连接器生产厂商在全球范围内呈现多元化竞争格局,海外龙头如泰科电子、安费诺等主导高端市场,国内企业如立讯精密、中航光电等凭借技术突破与成本优势快速崛起,接插世界网结合2025年最新行业数据,从市场份额、技术优势、应用领域等维度解析全球与中国领先企业排名,为产业链选型与投资决策提供参考。

注:部分内容由AI辅助生成且经过人工审核,仅供参考。

一、全球精密连接器厂商竞争格局

从全球市场来看,精密连接器行业已形成“欧美主导、亚太追赶”的竞争态势。根据2025年发布的全球连接器行业排行榜,前五名企业占据约40%的市场份额,行业集中度较高。

全球第一梯队以美国企业为核心:

泰科电子(TE Connectivity):全球连接器行业唯一入围世界500强的企业,市场份额超过12%。其优势在于覆盖全品类连接器,尤其在新能源汽车高压连接器领域占据全球领先地位,客户覆盖特斯拉、宝马、比亚迪等主流车企。

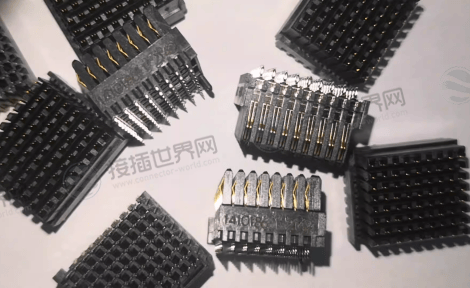

安费诺(Amphenol):全球市场份额约11%,擅长制造高精度接口连接器,如SIM卡、USB、HDMI、RF射频等,是全球手机连接器第一大厂。通过并购拓展军工、航空航天市场,在中国设有十余个生产基地。

莫仕(Molex):以小型化、高速率连接器著称,市场份额约6%。产品广泛应用于苹果、三星等消费电子品牌,近年来积极拓展汽车以太网、LED模组等领域。

日本企业在特定领域表现突出:

矢崎(Yazaki):专注汽车线束与连接器,全球汽车连接器市场占有率超过8%,客户涵盖丰田、本田等日系车企。

日本航空电子(JAE):车用高速连接器可靠性行业第一,是丰田、本田的独家供应商。

二、中国精密连接厂商排行榜与竞争力分析

中国精密连接器企业在国家政策支持与市场需求拉动下快速成长,已形成完整的产业链体系。

根据2025年中国高速连接器行业十大潜力企业排行榜,国内领先企业格局如下:

| 排名 | 企业名称 | 核心产品 | 竞争优势 | 市场地位 |

|---|---|---|---|---|

| 1 | 立讯精密 | 高速铜缆(DAC/AEC)、连接器 | 为英伟达、谷歌供应800G高速铜缆;精密制造能力顶尖;垂直整合全链条覆盖 | 全球AI服务器供应链核心企业 |

| 2 | 中航光电 | 军用/工业高速连接器、特种线缆、液冷互连方案 | 高端技术壁垒;军品技术转化;国产化主力;液冷集成创新 | 国内高端军用/工业高速连接器绝对龙头;新能源汽车高压连接器本土市占率18% |

| 3 | 得润电子 | CPU Socket、DDR5、PCIe连接器 | 中国大陆唯一攻克千针以上CPU Socket量产技术;Intel认证;信号完整性设计能力突出 | 全球计算机外设市场第六;国产CPU Socket突破者 |

| 4 | 兆龙互连 | 6A/7类以太网线、高速DAC、AEC有源铜缆 | 参与起草国内DAC技术标准;规模化量产能力;成本优势 | 国内最大数据中心铜缆生产基地之一 |

| 5 | 金信诺 | 特种高速线缆、卫星射频铜缆、板对板连接器 | 掌握112Gbps超细高速铜缆技术;卫星互联网技术协同;华为战略伙伴 | 特种细径高速铜缆技术领先 |

| 6 | 电连技术 | 汽车Fakra、高速以太网连接器、车载USB | 精密制造优势;592项专利;消费电子射频技术积累转化至汽车领域 | 5G手机射频连接器市占率60% |

| 7 | 瑞可达 | 高压连接器、112Gbps高速背板连接器 | 国内唯一掌握112Gbps高速背板连接器技术;高压产品低电阻;一体化压铸工艺降本 | 跻身国内汽车连接器三强 |

| 8 | 星坤控股 | FAKRA射频连接器、防水连接器 | FAKRA连接器通过USCAR认证;全球化制造与布局;材料创新与小型化设计 | 国产汽车连接器新锐 |

| 9 | 东莞铭普光磁 | 光电混合缆、高速DAC、磁性元器件 | 铜 - 光融合方案;低损耗磁环技术提升传输距离;绑定设备商 | 中兴通讯第一大铜缆供应商 |

| 10 | 江苏通光电子 | 特种高频铜缆、数据中心高速跳线 | 军工毫米波技术转化;自主低介电损耗材料;耐高温性能国际领先 | 航空航天等高端特种线缆供应商 |

中国领军企业竞争力解读:

立讯精密:从消费电子代工成功转型至高端连接器领域,成为全球AI服务器核心供应商。其高速铜缆产品直接供应英伟达、谷歌等巨头,体现了中国企业在高端领域的突破能力。

中航光电:作为国内军工连接器绝对龙头,将军工技术转化至民用领域,在新能源汽车高压连接器市场占据18%份额,展现了“军转民”战略的成功。

得润电子:在高端CPU插座领域实现国产突破,是中国大陆唯一能大规模生产千针以上CPU Socket的企业,成为信创产业链关键一环。

三、按应用领域划分的领先厂商分析

不同应用场景对连接器的技术要求差异显著,各厂商也形成了各自的优势领域:

1. 汽车电子连接器领域

高压连接器:中航光电(本土市占率18%)、瑞可达(高压产品低电阻技术)是国内企业代表。

车载射频连接器:电连技术的汽车Fakra连接器已导入比亚迪、吉利等车企,星坤控股的FAKRA连接器通过USCAR认证,尺寸缩小20%,插拔稳定性提升30%。

2. 数据中心与高速连接器领域

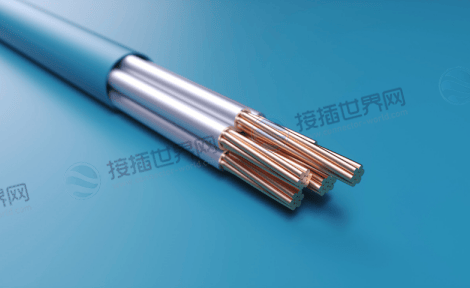

高速铜缆:立讯精密为英伟达、谷歌供应800G高速铜缆,兆龙互连是阿里云、腾讯云、字节跳动的数据中心铜缆供应商。

高速背板连接器:瑞可达是国内唯一掌握112Gbps高速背板连接器技术的企业。

3. 军工与特种连接器领域

中航光电作为国内军工龙头,产品具备军工级IP6K9K密封与耐盐雾240小时能力。

江苏通光电子将军工毫米波技术转化至民用领域,特种高频铜缆耐高温性能国际领先。

4. 消费电子连接器领域

立讯精密凭借苹果供应链基础,逐步拓展至汽车电子领域。

电连技术在5G手机射频连接器市场占有率高达60%,并将消费电子技术积累转化至汽车领域。

四、连接器行业未来发展趋势与投资热点

通过对领先厂商的分析,可以窥见连接器行业未来的几个重要发展方向:

1. 技术升级趋势

高速高频化:112Gbps高速背板连接器(瑞可达)和800G高速铜缆(立讯精密)成为技术制高点。

集成化与模块化:中航光电推出的液冷互连方案代表了连接器从单一部件向系统解决方案发展的趋势。

小型化与高密度:星坤控股将FAKRA连接器尺寸缩小20%,满足了汽车电子对空间的要求。

2. 市场增长驱动力

人工智能与数据中心:立讯精密、兆龙互连等企业直接受益于AI服务器与数据中心建设需求。

新能源汽车:中航光电、瑞可达在新能源汽车高压连接器领域占据领先地位。

国产替代:得润电子在CPU Socket领域的突破,标志着中国连接器企业正从中低端向高端核心部件进军。

3. 产业链竞争力构建

领先厂商正通过不同路径构建核心竞争力:

垂直整合:立讯精密通过垂直整合全链条实现成本控制。

技术专精:金信诺专注于112Gbps超细高速铜缆技术,在细分领域建立优势。

军民融合:中航光电将军工技术转化至民用市场,实现协同发展。

精密连接器厂商的竞争,已演变为技术前瞻力、市场应变力与供应链韧性的综合比拼。全球巨头依靠研发深度构筑技术壁垒,中国力量则凭借响应速度与成本效率见长破局。

对于产业链企业,这一格局分析是制定供应商策略与预见技术风向的关键。展望未来,AI驱动、汽车电动化、供应链自主化三大趋势将作为核心变量,持续改写竞争排名。行业的进化节奏,将始终由技术突破与应用场景这对孪生引擎共同设定。